韩国媚娘,降息预期已炒到85%,黄金为啥不涨了?

- 趣味生活

- 2025-11-27 21:26:02

- 4

来源:汇金网

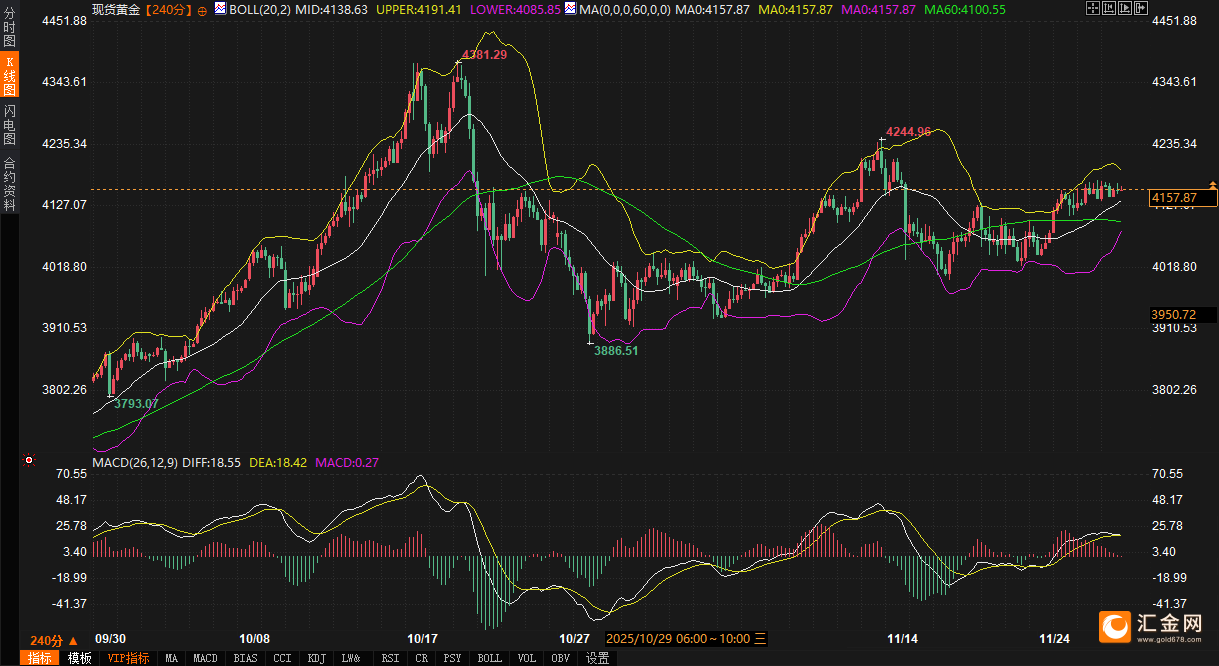

周四(11月27日),现货黄金自隔夜创下的近两周高点小幅回落,当前交投于每盎司4156.89美元附近。美国市场因感恩节休市导致整体交投清淡,但在近期高位附近的震荡,清晰地反映了市场正在重新评估美联储降息预期与地缘政治避险需求之间的力量平衡。自10月20日触及4381.21美元的历史高点后,金价虽已回调约5%,但始终稳固在4000美元这一关键心理关口之上,显示出市场底层支撑依然坚实。

技术面深度解析:关键位置的博弈

从关键技术指标来看,金价当前正处于一个短期方向选择的关键节点。

1. 趋势结构与均线系统

金价目前稳定地位于60周期简单移动平均线(60SMA:4100.56)之上,该均线构成了近期回落的重要动态支撑。价格在均线上方的整固,表明自10月高点以来的回调可能只是长期上升趋势中的一次健康修正,而非趋势的反转。只要金价能坚守在4100美元上方,短期技术结构就仍偏向积极。

2. 布林带与波动性分析

布林带(参数20,2)的当前状态提供了重要的市场波动性信息。其中轨位于4138.61,上轨位于4191.35,下轨位于4085.86。当前金价4157.52运行于中轨上方,属于偏强震荡格局。布林带通道整体保持宽阔,说明市场的波动性依然处于较高水平,为价格的潜在单向波动提供了空间。上方4191.35的上轨将成为短期内首个重要阻力,若能有效突破,可能激发新一轮的买盘兴趣。

3. 动量指标MACD解读

MACD(参数26129)指标显示,DIFF值为18.53,DEA值为18.41,两者均处于零轴上方且非常接近,MACD柱状图近乎于零。这通常意味着当前市场的多空动能处于一个微妙的平衡状态。金价在经历了一轮反弹后,上行动量暂时停滞,正在进行蓄势整理。这种形态往往预示着即将到来的方向性选择,投资者需密切关注DIFF与DEA是形成金叉再度向上发散,还是转向死叉。

4. 支撑与阻力区间预测

核心阻力区间: 4190 - 4210美元。该区间上沿由布林带上轨(4191.35)及前期反弹高点共同构成,是金价打开通往历史高位通道的首个关键门槛。

近期支撑区间: 4120 - 4100美元。此区域汇聚了布林带中轨(4138.61)的引力支撑、60周期均线(4100.56)的强支撑以及4085.86(布林带下轨)构成的缓冲带。该区间是判断短期多头动能是否衰竭的重要防线。

盘中关注点: 日内需观察金价在触及布林带上轨时的反应,以及回落时在4138(中轨)和4100(60SMA)附近的承接力度。任何一方的突破都将为短期走势提供明确信号。

基本面驱动因素融合分析

技术面的整理格局与基本面的多空因素交织高度吻合。

1. 核心驱动力:美联储政策路径

目前市场对美联储在12月进行降息的概率预期已高达85%,远高于一周前的30%。这一预期的急剧升温,主要源于几位美联储关键人物的鸽派言论,以及被视作下任主席热门人选的凯文·哈塞特与总统特朗普在“应降低利率”观点上的一致。低利率环境会降低持有无息资产黄金的机会成本,这是支撑金价最核心的宏观逻辑。然而,市场在价格中已大部分计入了此次降息,因此在决议落地前,部分获利了结盘导致金价上行动能受限,形成了当前的高位震荡。

2. 持续性支撑:地缘政治与央行购金

知名机构分析师卡斯滕·门克指出:“我们看涨黄金市场的因素基本未变,包括美国经济增长放缓导致利率走低和美元疲软、持续的避险需求以及央行继续强劲购金。” 这一观点切中要害。

一方面,七国集团(G7)关于如何使用被冻结的俄罗斯资产的讨论,正在产生深远影响。俄罗斯央行明确表示,这一行为正促使新兴市场经济体的央行为了分散其国际储备而购买黄金。这种“去美元化”和资产安全化的趋势,为黄金提供了结构性的、可持续的需求来源。另一方面,前总统特朗普的关税言论所引发的不确定性,以及持续的俄乌局势,共同构成了坚实的避险买盘基础。

未来趋势展望

综合来看,现货黄金市场正处在一次重要的盘整期,为下一阶段的趋势进行蓄力。

短期而言,市场的焦点将完全集中于12月的美联储议息会议。在决议公布前,金价大概率将在4100美元至4200美元的区间内维持震荡。任何关于降息幅度(是25个基点还是50个基点)或未来点阵图路径的蛛丝马迹,都将引发市场的剧烈波动。

中期展望,黄金的宏观背景依然有利。美联储开启降息周期、全球地缘政治风险未见缓和、以及央行购金行为的制度化,共同构筑了黄金的“三重支撑”。技术面上,只要金价能稳固在4000美元关口及60周期均线之上,则自年初以来强劲的上升趋势就依然完好。

未来一至两周,交易者应密切关注美元指数的联动表现(当前美元指数4小时图也显示其处于布林带中轨附近的争夺),以及美国核心PCE物价指数等关键数据的发布。这些因素将通过影响市场对美联储政策的微调预期,进而决定金价是向上突破重拾升势,还是向下进行更深度的回调以消化获利盘。在方向明确之前,市场的高位整理状态预计将持续。